Em abril de 2019, eu começava a fazer os meus primeiros aportes em investimentos em renda variável. Tinha completado 30 anos de idade e iniciava a estruturar melhor minhas opções para a aposentadoria.

Até então, como experiências anteriores, eu apenas investi na boa e velha poupança, caído no papo mole de gerente de bancos sobre títulos de capitalização, guardei dinheiro vivo e comprado moedas estrangeiras (principalmente dólar) também em dinheiro de papel. Ou seja, todas as péssimas escolhas possíveis.

No ano anterior, havia iniciado a minha graduação em ciências econômicas na PUC Minas e passei a ter mais contato e conversas com pessoas que falavam de investimentos no dia a dia.

Então, iniciei a busca para aprender mais sobre o tema, sobretudo as aplicações na bolsa de valores, assunto que dominava as rodas de conversas dos meus colegas, que falavam termos como blue chips, opções, operações a termo, derivativo, mercado futuro e muitos, muitos outros.

No entanto, sempre fui mais cauteloso e conservador. Sem Ingressei no mundo dos investimentos aplicando os únicos R$ 3 mil reais que possuía em um tesouro pré-fixado – outra péssima escolha. Preparei um artigo falando apenas desse investimento:

Resgatando uma aplicação no Tesouro Direto Pré-Fixado 2021 (LTN): confira a rentabilidade real

A minha intenção era aprender e entrar nos investimentos em renda variável aos poucos. Mas, como bom iniciante, cometi vários erros, alguns dos quais vou apresentar nesse artigo

1. Desconhecimento do mercado fracionário

Lembro como se fosse hoje que o meu primeiro aporte foi no quinto dia útil do mês de abril de 2019. Ansioso, eu tinha total desconhecimento sobre o mercado fracionário e imaginava que só era possível comprar ações em lotes de 100 (uma bizarrice que a B3 ainda não corrigiu).

Separei 250 reais para comprar as minhas primeiras ações e “entrar devagar” como era o meu plano. Daí, meu primeiro erro foi procurar qual lote de ações eu poderia comprar por esse valor. Claro que seriam aquelas abaixo de R$ 2,50 por ação.

Acabei optando por comprar ações da Positivo Informática (POSI3), sem estudar fundamento algum, somente pela ansiedade de ter as primeiras ações.

O erro, além de não saber que poderia comprar no fracionário, foi não ter estudado o básico antes de fazer uma aplicação financeira, em equívoco que não cometo mais.

2. Seguir a manada perdedora

Outro erro muito comum que também cometi foi comprar ações seguindo a manada perdedora. Um dos fundamentos que o investidor iniciante deve sempre dominar é resistir à tentação de seguir o comportamento de comprar os papéis que são a modinha da vez.

Após investir em Positivo, também comprei ações do Banco Inter (BIDI11) e Via Varejo (VVAR3), também sem estudar os cases e os fundamentos das empresas, simplesmente seguindo o que “todo mundo estava comprando por que estava subindo”.

Além de comprar papéis do Banco Inter, ainda os converti para ações units. Hoje, estabeleci como critério não investir em ações com o final 11 por entender que a governança deve ser prioridade na análise de uma empresa.

3. Participar de grupos de WhatsApp com várias outras sardinhas

Um dos motivos que me levou a ficar perseguindo ações do momento, era participar de grupos de Whatsapp com vários outros investidores sardinhas, que passavam boa parte do dia especulando qual a ação subiria.

Inicialmente, entrei nesses grupos pensando que seria um grande espaço de colaboração e compartilhamento de conteúdo de aprendizado, mas que se mostrou, na verdade, um grande aglomerado de pessoas tentando acertar sem sucesso o preço das ações e perguntando sem parar por que tal ativo caiu ou subiu no pregão do dia.

Algumas semanas depois, saí de todos esses grupos, me dedicando a aprender com quem criava conteúdo educativo de qualidade sobre investir em ações. Os canais que mais consumi foram o Canal do Holder, o Fundamentei e o Bastter no Youtube, que fincavam seus ensinamentos na metodologia do buy&hold, que apliquei também à minha carteira.

4. Abrir home broker toda hora e baixar vários apps de cotação

Além dos grupos em redes sociais, outra mania inerente do investidor iniciante é abrir o home broker todos os dias e baixar vários apps para ficar seguindo a cotação das ações. Comigo, não foi diferente.

Aos poucos, fui me libertando desse vacilo e deletando os aplicativos, uma vez que aprendi que cotação e preço de compra não importam para o investidor de longo prazo que foca na regularidade dos aportes mensais.

Os investimentos em renda variável seguindo a metodologia do buy&hold requerem muito mais que você foque no seu trabalho e aumente o tamanho do aporte e o tempo de exposição do investimento do que tentar adivinhar e pegar o preço da ação sempre na baixa. Hoje, abro o home broker uma vez por mês, faço meu aporte e só volto no mês seguinte.

5. Não tomar decisões por conta própria

No início, ao construir uma carteira de ações, é comum recorrer, além da manada, os relatórios e opiniões de analistas de mercado e calls de corretora.

Aprendi que o investidor deve criar seus próprios critérios de investimentos, definir quais fundamentos vai priorizar nas análises e não seguir cegamente o que recomendam analistas de mercado. Afinal, se analista fosse realmente bom nisso, estariam todos ricos, mas não estão, certo?

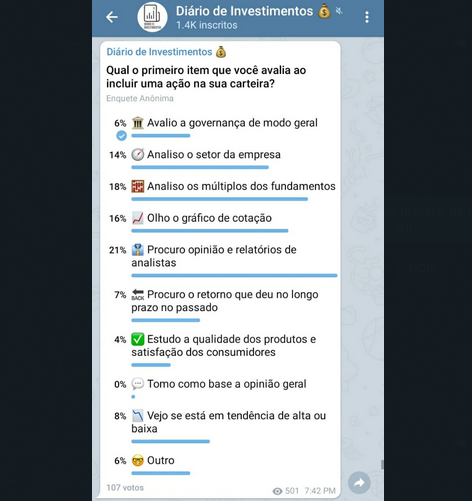

Parece óbvio, mas muita gente ainda segue isso como o primeiro item na análise de uma ação. Confira abaixo o resultado de uma enquete que realizamos no Telegram do Diário de Investimentos. Perceba que tem muita gente, ao escolher uma nova ação para investir, ainda procura opinião de analistas ou olham o gráfico de cotação.

Os relatórios dos analistas até ajudam a você dar um start na análise fundamentalista do papel, mas não deve ser a única fonte da tomada de decisão. Os calls de corretora, principalmente os de curto prazo, não tem serventia alguma para o investidor buy&hold. O intuito da sua corretora com isso é fazer com que você única e exclusivamente gire o seu patrimônio sem parar, mas “patrimônio não se gira, patrimônio se acumula”, já diria o Bastter.

Ou seja, perceba que os maiores investidores do mundo e do Brasil (Buffer, Lynch, Munger, Barsi etc) são todos já idosos, mais uma clara demonstração que bolsa é investimento de longo prazo.

6. Não seguir fundamentos e a governança da empresa

Confesso que demorou certo tempo para que eu tomasse conhecimento mais amplo do que é a análise fundamentalista. Mais uma vez, a ansiedade em comprar me levava a fazer análises muito superficiais das ações que desejava comprar e ignorava os fundamentos importantes.

Hoje, antes de fazer investimentos em renda variável, eu obrigatoriamente realizo estudos de governança, análise setorial, lucratividade, estrutura de capital, rentabilidade e liquidez de uma empresa, além da qualidade e necessidade de seus produtos.

O gráfico de cotação pode estar fazendo a curva de alta que for, mas, se não atender os meus critérios, eu fico de fora sem o menor remorso.

7. Menosprezar o risco da presença do governo como acionista nas empresas

Em seguida, Como eu não valorizava tanto os aspectos de governança no início dos meus investimentos em renda variável, eu menosprezava a relação de risco-retorno de empresas que possuem o governo como acionista. Cheguei, inclusive, a ser sócio de empresas como Petrobras e Cemig na minha carteira.

Outro erro alinhado a este foi aplicar em ações esperando uma possível privatização da empresa. A partir do momento que defini que não investiria em empresas com participação governamental em hipótese alguma, meus critérios de análise de governança ficaram bem mais simples.

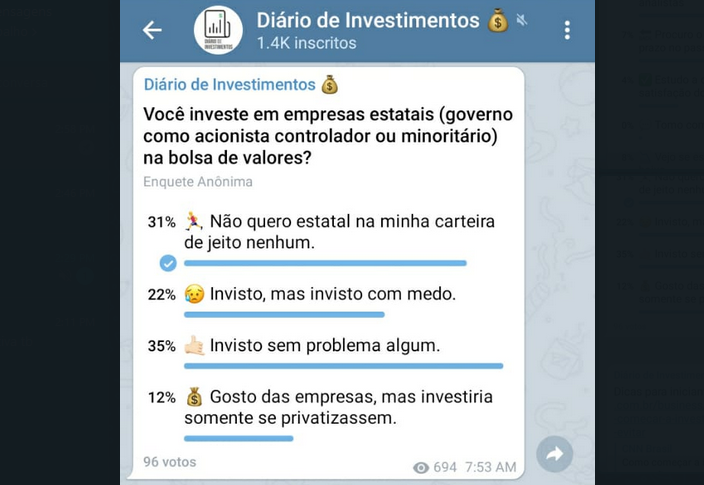

Não é proibido investir em empresas estatais de capital aberto, mas entenda o risco. Isso vai de acordo com o critério de cada investidor, porém eu evito. Se os seus critérios de investimento comportam esse tipo de aplicação, manda bala! Há sim empresas estatais com fundamentos e resultados muito bons. Também realizamos uma enquete no Telegram sobre esse assunto:

Poderia ficar por horas citando exemplos de como o ter o governo como sócio é um risco altíssimo. Contudo, basta relembrar os mais recentes casos relacionados a intervenção do poder executivo federal na Petrobras e a apreensão que isso causa no mercado, nos acionistas e nas perspectivas de gestão da empresa.

8. Achar que trade dá dinheiro e é possível “viver de trade”

Assim como muitas e muitas pessoas, também ingressei (por um breve período, menos mal) na tentativa de realizar trades na bolsa. Passava bastante tempo consumindo vídeos e materiais de análise técnica e estudo de gráficos, mas eventualmente cheguei à conclusão de que aquilo não me levaria a lugar nenhum e não daria retornos com consistência.

Ademais, poderia passar horas aqui neste artigo listando os motivos para não fazer day trade e isso não é opinião pessoal. Nesse caso, eu deixo as pesquisas falarem por mim:

- Ganho no day trade não bate salário mínimo no Brasil, diz estudo (Yahoo! Notícias)

- Só minoria ganha mais de R$ 300 por dia com ‘day trade’, diz pesquisa (Valor Econômico)

- Parece cocaína, mas é day trade (Você SA)

Por fim, é sempre importante lembrar que alocação 100% em renda variável também é bobagem. Você precisa de uma reserva de emergência que deve focar mais em liquidez imediata do rentabilidade, há aplicações em renda fixa que protegem seu dinheiro da inflação, como o Tesouro IPCA e o investidor de sucesso deve buscar a diversificação de seu portfólio.

Portanto, esses foram os meus principais erros. Conforme eu me lembrar de outros relaciono aqui para vocês. Um abraço e até a próxima!