Aporte mensal de capital ou aporte financeiro é a quantia que o investidor direciona aos seus investimentos para que tragam bons retornos seguindo a fórmula dos juros compostos. Mas, afinal, porque a regularidade dos aportes mensais em bons ativos é tão importante?

Nesse artigo, a ideia é aprender a diferença indiscutível de manter as aplicações constantes nos seus investimentos durante muito é mais vantajoso do que buscar a taxa de rentabilidade imbatível.

Taxa de rentabilidade não ganha de tempo de investimento

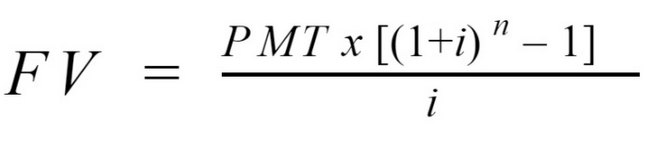

Para início de conversa, vale lembrar que, na matemática financeira, a fórmula dos aportes mensais é uma equação que está muito mais em função do tempo do que da taxa de rentabilidade (não que ela não seja importante). Isto quer dizer que seu patrimônio no final do período é resultado igual ao valor do aporte multiplicado por um acrescido da taxa elevado ao tempo: FV = capital x (1+taxa)n. Isso quando consideramos um único aporte de recursos.

Fórmula dos juros compostos com aportes mensais

Quando modificamos a equação para incluir aportes mensais, a fórmula do patrimônio ou valor futuro será:

Onde:

FV = valor futuro (o quanto você terá ao final do período)

PMT = valor dos aportes mensais (o quanto você poupa e investe todos os meses)

n = número de períodos da aplicação (pode ser calculado por meses, anos, semanas etc)

i = taxa de juros do investimento (deve acompanhar o período, ou seja, taxa mensal para aportes mensais)

Resumindo, o tempo e o valor dos aportes também são importantíssimos, pois estão no numerador. Logo, quanto maiores, maior o valor futuro e melhor para o investidor.

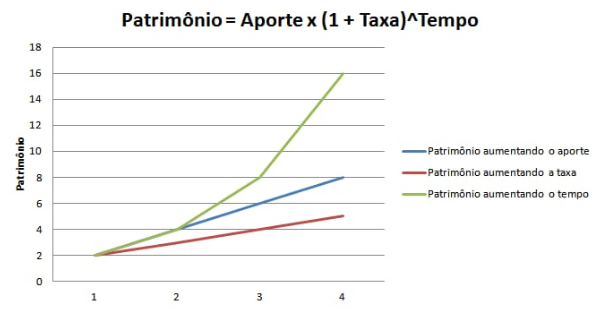

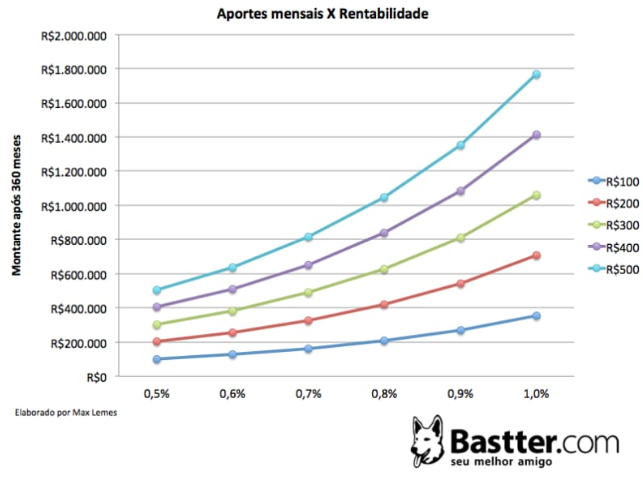

Simplificando e colocando de maneira visual, veja o estudo abaixo. Nele, podemos averiguar o que ocorre com um investimento quando se aumenta a taxa, o aporte de capital e o tempo. Perceba que é muito mais significativo para o investidor focar em aumentar o tamanho do aporte financeiro e o tempo exposto a bons investimentos do que procurar a taxa de rentabilidade perfeita ou dar “a grande tacada” na bolsa.

Por fim, citando o grande investidor Charlie Munger, braço de direito de Warren Buffet, o tempo é um dos principais aliados de um investidor de sucesso: “os grandes ganhos não estão nem na compra, nem na venda do ativo, mas sim na espera”. Investir em renda variável é um exercício de paciência e boas escolhas.

Antes de fecharmos este tópico, vamos analisar o próximo estudo também do Bastter que compara o que acontece com os aportes mensais versus a taxa de rentabilidade durante 360 meses.

Mais uma vez, veja que faz mais sentido aumentar o tamanho do aporte mensal perante as mesmas taxas para ter retornos mais significativos. Ademais, note também como a rentabilidade final, acrescida do aumento dos aportes, fica mais discrepante com o poder do tempo.

Nem com bola de cristal você ganharia dos aportes mensais

Em seguida, gostaria de apresentar dois outros estudos que li recentemente que fizeram toda a diferença para a minha formação como investidor da metodologia Buy & Hold.

É comum que o investidor iniciante fique a todo tempo olhando gráficos e cotações, procurando timming certo de adquirir o ativo ou esperando o preço abaixar para um valor que ele considera justo. Sem critério algum, guiado apenas pelo desejo pessoal mesmo.

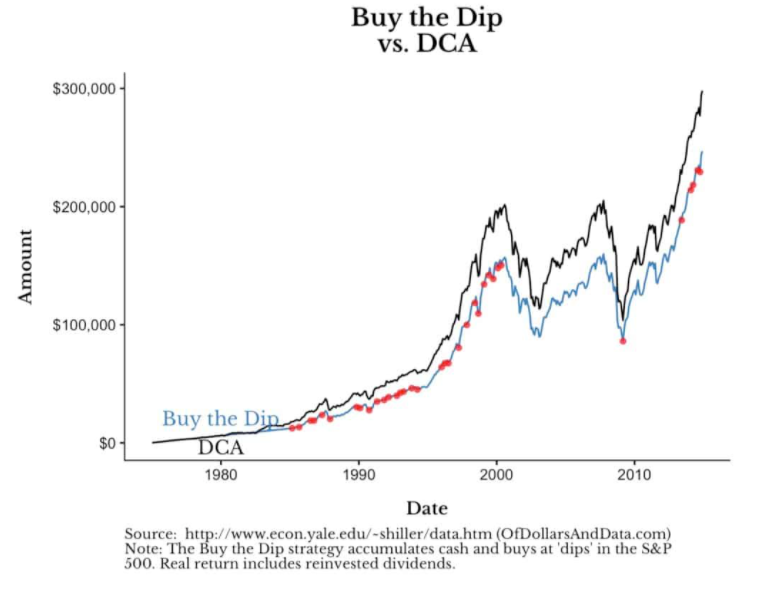

Por meio de um estudo que gosto bastante, é possível verificar que, mesmo que você tivesse uma bola de cristal para saber quando o ativo estaria nas mínimas, a diferença no resultado do valor futuro seria insignificante em relação aos aportes aleatórios. Refiro-me a uma das análises mais famosas do mercado: o Dollar-cost averaging (DCA) vs Buy the Dip. Ele nos mostra claramente que, mesmo comprando o ativo sempre nas mínimas do mercado, não seria possível bater o investimento constante todos os meses por 40 anos.

Veja as conclusões do estudo citado com o gráfico abaixo. Por DCA (Dollar-cost averaging) entenda um investimento de US$ 100 (ajustado pela inflação) todos os meses por 40 anos. Por Buy the Dip entenda uma reserva no mesmo valor mensal apenas quando o mercado está nas mínimas. Ou seja, no exemplo hipotético, você saberia exatamente quando o gráfico iria atingir o mínimo absoluto entre duas máximas. Isso asseguraria que você compararia no melhor preço sempre (bolinhas vermelhas).

Portanto, as compras em preços aleatórios e constantes durante muito tempo superam o esforço de atingir sempre as mínimas. Logo, não é mais lógico fazer aportes financeiros mensais maiores do que tentar adivinhar e pegar o mercado no fundo do poço? A espera para investir pode custar caro!

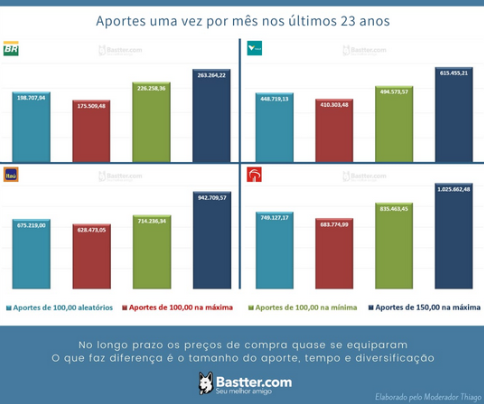

Em linha com essa conclusão, observe o estudo abaixo que compara 120 aportes aleatórios contra 120 aportes sempre na máxima e 120 aportes sempre quanto ações brasileiras atingem as mínimas no gráfico.

Em outras palavras, a constância se mostra mais proveitosa, uma vez que o investidor compraria a ação em diversos pontos (na alta, na baixa e andando de lado) e que poderia focar mais no seu trabalho e na possibilidade de aumentar os aportes, como foi alertado inicialmente.

Para encerrar esta seção, analise a mesma metodologia – aportes nas máximas, mínimas e aleatórios – aplicada às principais ações brasileiras em um estudo semelhante: Petrobras, Vale, Itaú e Bradesco.

Mediante a esta análise, é possível concluir que os aportes aleatórios de R$ 100 superam as aplicações de R$ 100 sempre na máxima e ficam muito próximo dos investimentos sempre nas mínimas. Por fim, um aumento de 50% no valor do aporte e aplicando-o sempre nas máximas do mercado superaria todas as outras situações.

Bolsa e investimentos são exercícios de paciência e longo prazo

Anteriormente, citamos o grande aliado de Warren Buffet, Charlie Munger. O próprio Buffet, por sua vez, é um investidor que fez sucesso por sua escolha de bons investimentos e por carregá-los por muitas e muitas décadas. Ele, hoje na casa dos 90 anos, comprou suas primeiras ações na adolescência.

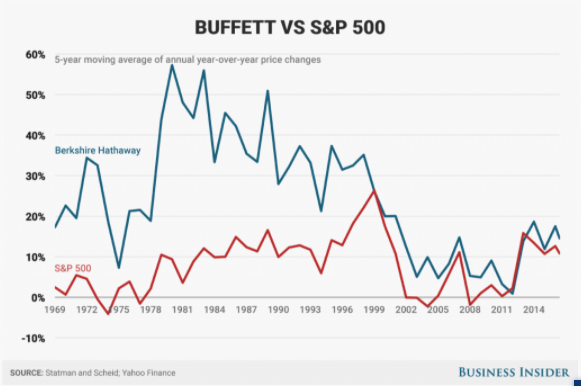

Muito provavelmente, você já viu o gráfico abaixo que compara o desempenho de Warren Buffet contra o S&P 500. Desse estudo que confronta as médias móveis de 5 anos das alterações de preços da Berkshire Harhway contra o índice das 500 empresas mais negociadas dos EUA, podemos concluir que, com o passar do tempo, até mesmo para o maior investidor de todos os tempos ficou mais difícil encontrar boas barganhas no mercado.

Se até para Buffet está mais difícil bater o mercado, não vai ser o gestor do fundo da esquina que promete retornos absurdos em anúncios do YouTube que vai conseguir vencer o benchmarking, não é mesmo?

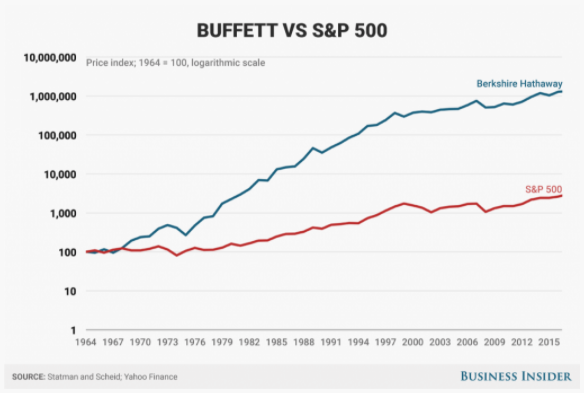

Ainda sobre o sucesso de Warren Buffet como o mais prolífico investidor de longo prazo, veja o retorno da Berkshire de 1964 a 2015 nos índices de preços em escala logarítmica.

É óbvio que não surgem Buffets todos os dias. No entanto, até para o investidor regular que simplesmente acompanha a rentabilidade do mercado, o próprio retorno do S&P 500 em 50 anos, como se verifica abaixo, é algo espetacular, reforçando uma vez mais a importância do longo prazo e do crescimento dos aportes mensais.

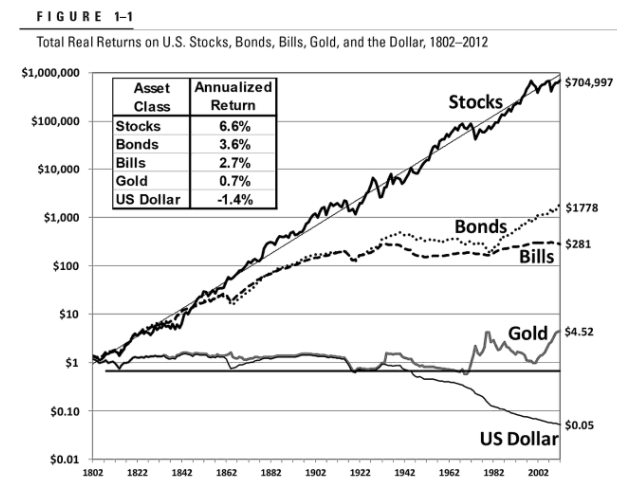

Os melhores investimentos com aportes mensais

Para terminar este argumento, podemos ampliar ainda mais o poder do tempo nos investimentos, sobretudo aos de renda variável. A bolsa brasileira ainda é jovem para realizar o tipo de estudo como o gráfico abaixo, porém, ao olhar para as stocks americanas desde 1802, elas se tornam o investimento mais vantajoso da história, com um crescimento anualizado de 6,6%. Cada dólar investido no século XIX resultaria em um retorno em mais de 700 mil dólares em 2002. Portanto, bons e saudáveis mercados e empresa só tem uma direção no longo prazo: para cima!

É claro que o investidor não vai acertar sempre em todas as ações de sua carteira e você não vai ficar 200 anos na bolsa. Estamos aqui reforçando a necessidade de se expor pela maior quantidade de tempo possível a bons investimentos e, sobretudo, aumentar os seus aportes mensais.

Algumas empresas vão quebrar, outras serão compradas, substituídas por outras e diversas outras situações que podem levar ao desaparecimento. Portanto, a diversificação entra como um fator a mais aliada aos aportes mensais e do tempo na construção de uma carteira de sucesso.

Calculadora dos juros compostos com aportes mensais

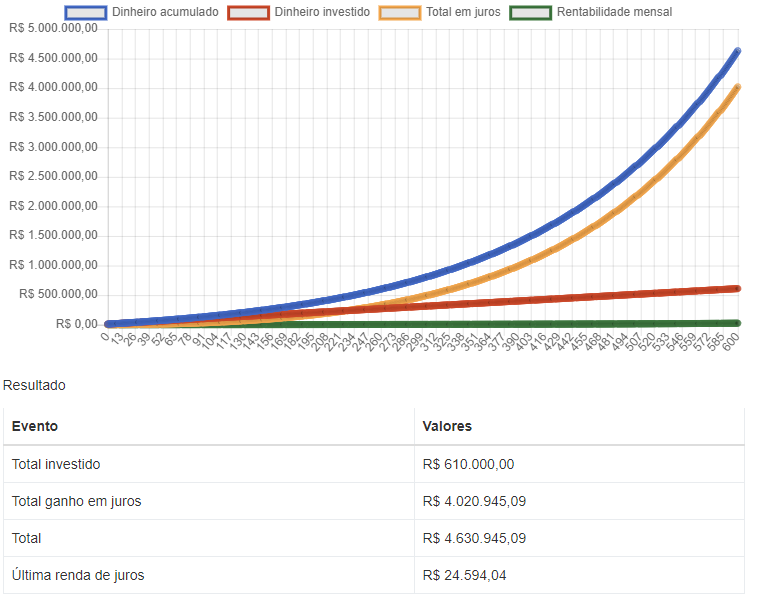

Em conclusão a este artigo, você pode fazer vários exercícios de rentabilidade, aporte e tempo com a calculadora de juros compostos do Diário do Investimentos disponível de maneira gratuita. Veja um exemplo abaixo:

Resumidamente, realizei uma conta com aportes mensais de R$ 1.000 reais (próximo ao que hoje é o salário mínimo), com uma rentabilidade de 6,6% anual durante 50 anos. Faça a sua simulação também!