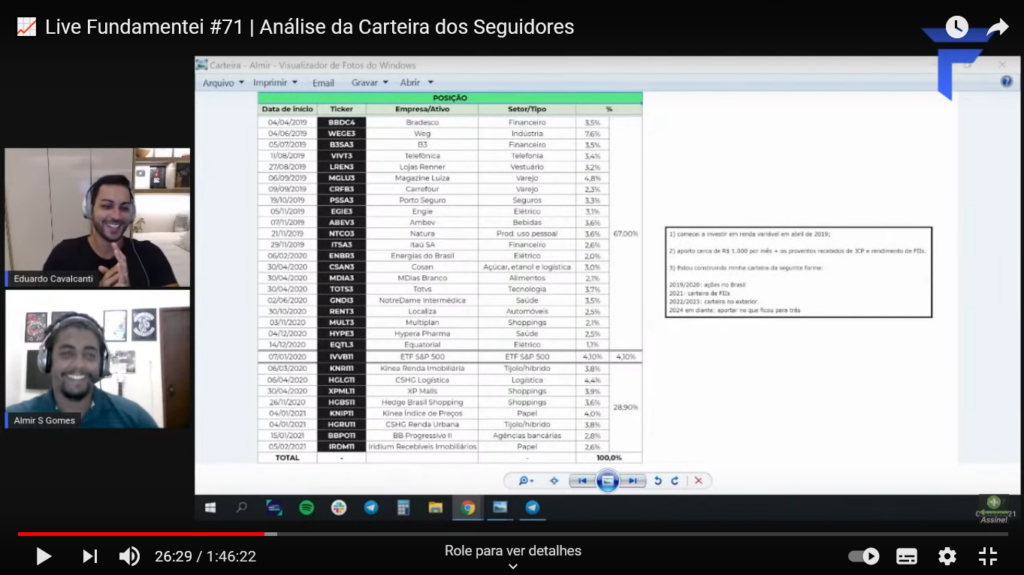

No último dia 3 de março de 2021, o analista de valores mobiliários, cofundador do site de análise fundamentalista ‘Fundamentei‘ e Youtuber Eduardo Cavalcanti realizou um modelo diferente de live na plataforma de vídeos.

Previamente, ele selecionou, por sorteio entre seus seguidores no Instagram, três pessoas para analisar suas carteiras de renda variável para o longo prazo, apontar virtudes e vulnerabilidades.

Tive a sorte de participar dessa primeira edição e é este o objetivo do artigo de hoje: resumir os principais pontos e ensinamentos que a live me trouxe após a conversa com o Eduardo.

Como eu conheci o Eduardo Cavalcanti e o Fundamentei?

Como relatei ao Eduardo no início da live, não lembro exatamente como cheguei ao seu canal e conteúdo. O meu melhor palpite é que tenha sido uma recomendação do próprio Youtube.

Quando comecei minha trajetória como investidor Buy&Holder, assistia vorazmente os vídeos do Canal do Holder e do Pit Money. Provavelmente, o algoritmo do Youtube percebeu meu interesse nesse tipo de conteúdo e passou a sugerir vídeos do Eduardo Cavalcanti.

Antes, já havia visto o Pit Money utilizar o site de análise do Eduardo em seus vídeos, antes mesmo de surgir o Fundamentei. Então passei a incorporar esse site e conteúdos no meu aprendizado.

Onde está a live do Fundamentei que eu participei?

A live está disponível no canal do Eduardo Cavalcanti no Youtube. É a de número 71, mas que também está incorporada aqui:

Minha carteira de ativos de renda variável e estratégia

O intuito da live era que o Eduardo analisasse minha carteira ao vivo e desse suas opiniões sobre a estratégia de longo prazo. Previamente, eu enviei para ele qual era a minha posição atual em ativos de renda variável e, no momento do live, conversamos a respeito.

Em outros artigos aqui no Diário de Investimentos, eu já apontei quais são os meus critérios para o que considero uma carteira de ações vencedora no longo prazo e minhas ações favoritas. Vou deixar os links aqui para fácil consulta:

- Como montar uma carteira de ações vencedora? 27 fundamentos não ignoráveis!

- Procurando as melhores ações para investir? Essas são as 5 favoritas da minha carteira!

Para a live, adiantei ao Eduardo alguns pontos principais:

- comecei a investir em renda variável no primeiro semestre de 2019;

- aporto cerca de R$ 1.000 por mês somados aos proventos recebidos (rendimentos de FIIs, dividendos e JCP);

- dividi a minha estratégia de construção de carteira da seguinte forma:

a) 2019/2020: montar uma carteira de ações;

b) 2021: montar uma carteira de FIIs;

c) 2022/2023: montar uma carteira de ativos no exterior (stocks e REITs);

d) 2024 em diante: aportar no que ficou para trás e ir rebalanceando a carteira.

Já no início da live, Eduardo Cavalcanti elogiou esse plano. “Adorei a estratégia. É basicamente isso que eu falo para os meus seguidores. Já daria para você começar no exterior também, mas sua tática de começar com os fundos imobiliários primeiro também está legal”, disse.

Então, partindo mesmo para a análise, apresento abaixo a minha posição atual em ativos de renda variável e os respectivos pesos de cada ativo:

| Data de início | Ticker | Empresa/Ativo | % peso do ativo |

| 04/04/2019 | BBDC4 | Bradesco | 3,5% |

| 04/06/2019 | WEGE3 | Weg | 7,6% |

| 05/07/2019 | B3SA3 | B3 | 3,5% |

| 11/08/2019 | VIVT3 | Telefônica | 3,4% |

| 27/08/2019 | LREN3 | Lojas Renner | 3,2% |

| 06/09/2019 | MGLU3 | Magazine Luiza | 4,8% |

| 09/09/2019 | CRFB3 | Carrefour | 2,3% |

| 19/10/2019 | PSSA3 | Porto Seguro | 3,3% |

| 05/11/2019 | EGIE3 | Engie | 3,1% |

| 07/11/2019 | ABEV3 | Ambev | 3,6% |

| 21/11/2019 | NTCO3 | Natura | 3,6% |

| 29/11/2019 | ITSA3 | Itaú SA | 2,6% |

| 06/02/2020 | ENBR3 | Energias do Brasil | 2,0% |

| 30/04/2020 | CSAN3 | Cosan | 3,0% |

| 30/04/2020 | MDIA3 | MDias Branco | 2,1% |

| 30/04/2020 | TOTS3 | Totvs | 3,7% |

| 02/06/2020 | GNDI3 | NotreDame Intermédica | 3,5% |

| 30/10/2020 | RENT3 | Localiza | 2,5% |

| 03/11/2020 | MULT3 | Multiplan | 2,1% |

| 04/12/2020 | HYPE3 | Hypera Pharma | 2,5% |

| 14/12/2020 | EQTL3 | Equatorial | 1,1% |

| 07/01/2020 | IVVB11 | ETF S&P 500 | 4,10% |

| 06/03/2020 | KNRI11 | Kinea Renda Imobiliária | 3,8% |

| 06/04/2020 | HGLG11 | CSHG Logística | 4,4% |

| 30/04/2020 | XPML11 | XP Malls | 3,9% |

| 26/11/2020 | HGBS11 | Hedge Brasil Shopping | 3,6% |

| 04/01/2021 | KNIP11 | Kinea Índice de Preços | 4,0% |

| 04/01/2021 | HGRU11 | CSHG Renda Urbana | 3,8% |

| 15/01/2021 | BBPO11 | BB Progressivo II | 2,8% |

| 05/02/2021 | IRDM11 | Iridium Recebíveis Imobiliários | 2,6% |

| TOTAL | – | 100,0% |

Análise dos fundos imobiliários

A primeira parte da live foi destinada a analisar a minha posição em fundos imobiliários, que é o meu foco agora. Minha carteira de FIIs é composta de oito fundos, sendo dois de papel e o resto de tijolo ou híbridos. Eduardo concordou com a estratégia de começar com os fundos maiores “multi multi”, pois se houver algo com alguns desses fundos que o afete de modo muito forte, não vai impactar tanto o meu portfólio. “Dentro do universo de fundos imobiliários, é possível filtrar fundos que estão fazendo um belo trabalho. Ultimamente, há muitos rolos também, fundos de determinadas gestoras e administradores, mas há vários outros que são excelentes como o Kinea ou o Credit Suisse”, afirmou.

Sobre o meu investimento no FII BBPO11, afirmei que a minha perspectiva no segmento de agências ainda é positivo, mesmo com o forte movimento de digitalização dos bancos. Ainda há boa parte da população com restrito acesso a meios digitais e/ou desbancarizada, o que me deixa tranquilo para investir neste tipo de ativo, mas acompanhando-o de perto para caso eu precise ajustar minha estratégia, caso haja uma ameaça nesse segmento. Ainda lembrei da recente notícia do fechamento de várias agências do Banco do Brasil que poderia afetar esse investimento.

Quanto aos FIIs de papel que possuo na carteira (KNIP11 e IRDM11), destaquei que o objetivo da inclusão foi para aumentar a diversificação da carteira e, mesmo que ainda não domine plenamente a análise dos riscos, garantias, indexadores que eles estão atrelados, escolhi alguns ativos reconhecidos pela boa gestão e qualidade do portfólio das gestoras. “Os gestores acompanham bem de perto e é um trabalho bem forte. Você começou com uns dos melhores e mais sólidos. Ainda tem o lance da taxa que acaba comendo um pouco dessa ‘renda fixa turbinada’ dos FIIs de papel que é um pouco alta, mas eles têm entregado retorno, de modo geral”, destacou.

Por fim, relembrei que pretendo investir apenas em fundos imobiliários em 2021, acrescentando alguns outros na minha carteira. Os ativos XPLG11, KNHY11 e MXRF11 são os que estão rondando o meu radar. Eduardo sugeriu que poderia explorar alguns FIIs atrelados ao CDI, numa perspectiva de aumento da atual taxa de juros.

Me livrando desse ETF!

Assim como o Eduardo Cavalcanti, também não sou grande fã de ETF. Após aprender mais sobre investir em renda variável, percebi que faz muito mais sentido estudar as empresas que gosto que comprar um ETF que vai incorporar empresas ruins nele.

Incluí algumas cotas do IVVB11 – ETF brasileiro que replica o americano IVV com algumas das principais empresas do S&P 500 – em janeiro de 2020. Eu desejava ter uma parte dos meus recursos expostos ao mercado americano, mesmo que o dinheiro estivesse aqui no Brasil.

Estou ciente de que o ETF inclui muitas empresas ruins, mas o adquiri como uma maneira de estar posicionado de maneira geral a ativos americanos. Desde então, não aportei mais. O plano aqui é, para o ano que vem, me livrar desse ETF e começar a estudar e aportar diretamento stocks.

Análise da minha carteira de ações

Em seguida, na última parte da live, fizemos a análise da carteira de ações, o maior volume e proporção da minha posição hoje. Comentando separadamente:

- Bradesco (BBDC4): sem comentários, escolha excelente;

- Weg (WEGE3): sem comentários, escolha excelente;

- B3 (B3SA3): quando falamos de ser sócio, os fundamentos são espetaculares, boa distribuição de proventos, comprou a Cetip. Então, não há muito o que falar;

- Telefônica (VIVT3): destaquei que já entrei no investimento pelas ações ON e que a presença das PNs (que viriam a ser convertidas em ON posteriormente, não me abalaram). Ademais, empresa boa com fundamentos bons, uma das tops da bolsa;

- Lojas Renner (LREN3): sem comentários, boa escolha;

- Magazine Luiza (MGLU3): enquanto continuar a crescer absurdamente, o mercado vai pagar. Há de se observar o que vai acontecer quando parar de crescer neste ritmo;

- Carrefour (CRFB3): uma boa estratégia para diversificar a posição no varejo. Enquanto Magazine é uma opção par ao varejo online, a presença Carrefour visa também o posicionamento varejo físico, que apresentou bons resultados, sobretudo impulsionado pelo aumento do consumo na pandemia. A margem é muito baixa, mas é uma característica do setor.

- Ambev (ABEV3): sem comentários, boa escolha;

- Porto Seguro (PSSA3): pouco a acrescentar. Fundamentos espetaculares;

- Elétricas (Engie, Energias do Brasil e Equatorial): afirmei que procurei investir em elétricas que não tem o dedo do governo na empresa para aumentar a minha tranquilidade quanto à governança. Eduardo afirmou perceber um movimento das elétricas no sentido de aumentar a sua participação no setor de transmissão de energia, além da geração e distribuição;

- Natura (NTCO3): mudou recentemente de CNPJ. Há alguns anos, está crescendo a receita, mas sem grandes impactos no lucro. Afirmei investir em Natura pela força da marca da empresa e sua presença no mercado, acompanhando se ela conseguirá entregar resultados mais satisfatórios em lucro pelo volume de receita que ela gera.

- Itaú SA (ITSA3): entrei neste ativo com o objetivo de ter também o Itaú na minha carteira. Está nos meus planos trocar ITSA para ITUB logo, logo. Confesso que entrei no papel pelo “mito do desconto” em relação às ações do banco e, desde então, não mexi mais. Estou aguardando a definição sobre o futuro da posição da empresa na XP Inc para tomar uma decisão, mas é provável que faça mesmo a troca para ITUB.

- Cosan (CSAN3): um setor bem complicado e cíclico, mas a Cosan se mostra bem sólida. Considero um setor bem relevante para a economia como um todo e, pelos resultados da empresa, vale a pena correr um pouco mais de risco de investir neste setor;

- MDias Branco (MDIA3): uma das melhores da bolsa. Está sendo pressionada nos últimos anos pelo custo dos produtos devido ao aumento do trigo e do preço do dólar.

- Totvs (TOTS3): uma das queridinhas do momento, talvez a número 1 do setor, já que a Linx vai sair da bolsa. Está diminuindo a exposição no financeiro para focar em receita recorrente;

- NotreDame Intermédica (GNDI3): há, em vista, a fusão com a Hapvida, que vai criar uma das maiores empresas da bolsa. Meu intuito é manter o papel, uma vez que já estava de olho para também me tornar sócio de HAPV3. Me chamou atenção em NotreDame a velocidade com que ela cresceu e comprou várias empresas no mercado.

- Localiza (RENT3): os fundamentos compensam as manobras contábeis necessárias na dívida e fluxo de caixa. Tem que tomar um pouco de cuidado ao analisar o fluxo de caixa negativo que, por um lado é bom, pois significa que há demanda pelos serviços, mas, por outro lado acaba sendo também ruim, pois não gera caixa e acaba tendo que tirar de dívida. De vez em quando vão ser necessários instrumentos como follow-ons e debêntures, pois é um setor que depende de alto giro de capital;

- Multiplan (MULT3): há o risco momentâneo com o “fecha e abre” shoppings, mas sabemos que não vai ser pra sempre. O investimento também não entre em conflito com os FIIs de shopping, pois são modelos de negócios diferentes e imóveis diferentes, o que favorece a diversificação;

- Hypera Pharma (HYPE3): boa empresa e boa para ser sócio. Recentemente, adquiriu a Nakata e adicionou bons produtos ao seu portfólio. Investe bastante em branding, sobretudo com medicamentos de balcão.

Conclusões

Por fim, gostaria de agradecer mais uma vez ao Eduardo Cavalcanti por essa oportunidade e pela análise recebida. Sou fã do Fundamentei e sempre o utilizo nas minhas análises fundamentalistas. Segundo ele, estou em um bom caminho no Buy&Hold, especialmente na diversificação, que é a melhor amiga do investidor. “Olhando de forma geral, sua diversificação está espetacular. Você deu percentuais próximos para cada ativo, o que é bastante positivo e não precisa ficar vendendo. O ideal é mesmo reequilibrar com os aportes mensais“, finalizou.

![[Download] Planilha de controle de investimentos e ações para bolsa de valores](https://www.diariodeinvestimentos.com.br/wp-content/uploads/2020/09/planilha-de-controle-de-acoes-e-ativos-da-bolsa-de-valores-600x400.jpg)