Uma das maiores vantagens do investimento nas empresas mais lucrativas da bolsa de valores é poder, enquanto sócio, receber uma parte dos lucros gerados por suas atividades. No artigo de hoje, vamos explorar o que são dividendos, as diferenças para o conceito de juros sobre o capital próprio e payout e demais pormenores que fazem parte desse assunto.

Existem diferentes termos como dividendos, juros sobre capital próprio e proventos que são usados por acionistas. Eles fazem parte do universo das aplicações porque são formas de receber sua parcela investida e cada um deles é referente a um tipo de pagamento.

Para início de conversa, um dos erros do investidor iniciante é procurar e analisar empresas apenas pelo que elas distribuem de proventos aos seus acionistas. Um carteira de ações vencedora, visa não só esse, mas outros aspectos para se tornar diversificada e resiliente.

No entanto, analisar a distribuição dos lucros é fundamental para um estudo fundamentalista completo bem como para ter o entendimento dos propósitos da companhia. Sem mais demora, vamos direto ao assunto!

O que são dividendos de ações?

Afinal, o que são dividendos? Essa é uma das perguntas fundamentais nos primeiros passos do aprendizado sobre investimento em bolsa de valores. Dividendos nada mais são proventos que a empresa distribui para os seus acionistas após a apuração do lucro líquido do exercício.

Logo, na prestação de seus serviços ou venda de seus produtos, espera-se que a empresa gere lucro e os acionistas, como donos dessa organização, tem direito à sua fatia. Perceba bem que estamos falando sobre o lucro líquido, ou seja, aquele que sobra após pagar todas as despesas, depreciação e impostos. As empresas geralmente, fazem esse pagamento entre duas e três vezes por ano.

O que diz a legislação sobre a distribuição de dividendos?

A lei que rege as regras para a distribuição de dividendos é a famosa Lei das SA de 1976 (Lei nº 6.404). Tal legislação informa que o acionista tem o “direito de participar do dividendo a ser distribuído, correspondente a, pelo menos, 25% (vinte e cinco por cento) do lucro líquido do exercício”. Em outras palavras, ao menos um quarto do lucro vai para o bolso dos acionistas.

A companhia, contudo, pode distribuir uma porcentagem menor do que o estabelecido por lei. Isso por que a empresa deve indicar no estatuto social qual porcentagem vai distribuir no exercício. Se não estabelecer esse número, deverá distribuir pelo menos 50% do lucro líquido após ajustes.

Para saber quanto vai receber existe um cálculo chamado dividend yield (DY). Trata-se de uma fórmula simples que divide o dividendo pago pelo preço da ação multiplicado por 100. Dessa maneira, pode verificar se o valor pago está ou não correto.

Ações preferenciais x ordinárias

Uma confusão muito comum que pode levar o investidor iniciante pelo mau caminho é a conversa fiada de que ações ordinárias – aquelas com o final 3 – não recebem dividendos, apenas as preferenciais, de final 4. É importante ter ciência que os dividendos são distribuídos para todos os tipos de ações, sejam elas ON, PN ou Units. Acontece que as PNs vão receber primeiro, mas não que dizer que somente os portadores delas serão remunerados.

Como dissemos em outros artigos, se for carregar a ação para o longo prazo, dê preferência às ordinárias (ON), pois oferecem melhores proteções para o acionista e empresas que só tem ON, ou seja, as do Novo Mercado, representam a escala mais alta de governança.

Tipos de dividendos e bonificações: quais são as formas de remuneração?

Mas, então, como a empresa realmente paga esses dividendos? A forma mais comum é o pagamento em dinheiro, a ser transferido para a conta do acionista na corretora em que as ações estão custodiadas. Os dividendos e demais bonificações, dessa forma, podem ser pagos de algumas maneiras principais:

- em dinheiro: divide-se o lucro a ser distribuído igualmente para todas as ações da companhia;

- bonificação em ações: premiar os acionistas com mais papéis de acordo com a quantidade que ele tem em carteira;

- dividendo especial: menos comum, é um pagamento extra aos investidores que pode acontecer, por exemplo, por um ganho inesperado pela empresa durante o exercício.

- direito de subscrição: direito de comprar ações por um preço mais baixo quando de uma nova emissão de ações.

Dividendos são descontados da cotação das ações?

Ao realizar o pagamento dos dividendos, o valor será descontado da cotação das ações, caracterizando-as como ex-dividendos quando da data do pagamento (ver próximo tópico). O dinheiro que vai para o acionista sai do caixa da empresa após a apuração do lucro e distribuído até o término do exerício seguinte. Mas, lembre-se que a cotação da ação, nada mais é o reflexo sobre as expectativas que existem sobre o seu futuro.

Se a companhia distribui parte do caixa, esse movimento deve ser precificado pelo mercado. Então, a melhor forma que a bolsa encontrou para fazer essa atribuição de preço é descontar valor do provento pago por ação da cotação da papel.

Como veremos à frente, o investidor que está na fase de acumulação deve reaplicar os dividendos recebidos junto com seu aporte mensal para melhorar seus ganhos futuros.

O que são ações ex-dividendos?

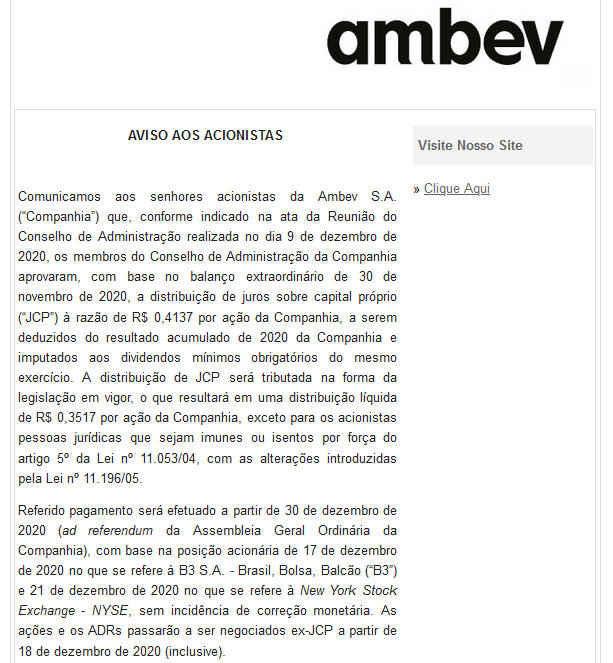

Quando ouvirmos dizer que uma empresa está ex-dividendo ou ex-JCP significa que ela estabeleceu uma data que será um divisor entre quem receberá ou não os dividendos. Veja mais abaixo no artigo um exemplo de comunicado de pagamento de JCP da Ambev.

Ela determinou que só vai receber que for portador das ações da empresa até 17 de dezembro (Data Ex). Quem comprar ações depois disso, só vai receber na próxima distribuição. Essa data normalmente se dá alguns dias depois da data de registro, quando lista os acionistas que serão remunerados na data de pagamento, o dia que o dividendo entra na conta.

O que são dividendos provisionados?

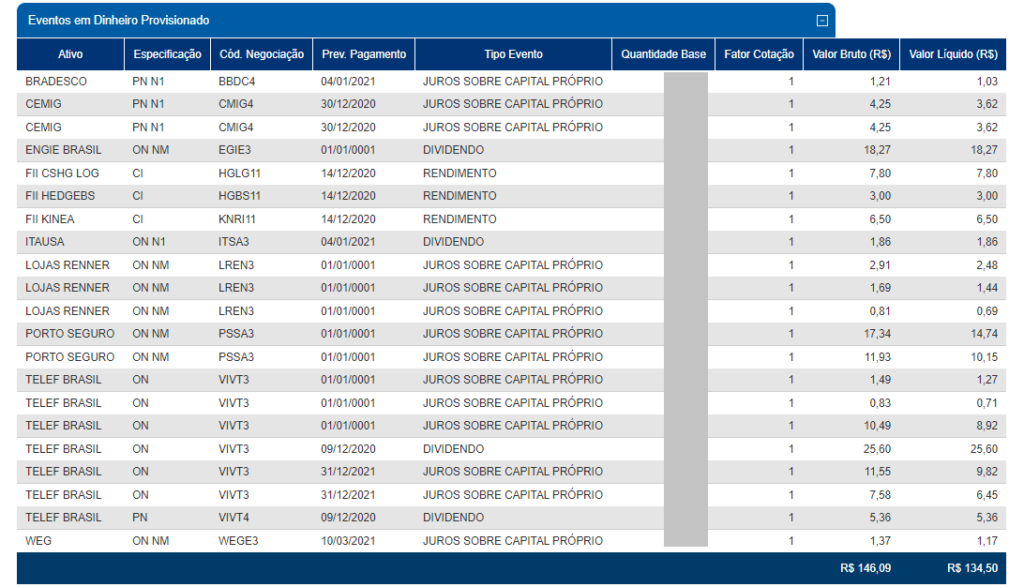

Os dividendos provisionados são aqueles que são definidos pela empresa que serão distribuídos, mas que ainda não foram de fato. Em outros termos, ela apenas provisiona o valor que será pago, mas fica pendente na data da liberação.

Se você já acessou o CEI (Canal Eletrônico do Investidor), provavelmente já viu alguns proventos provisionados com data de pagamento em 01/01/0001. Isto significa que a empresa ainda precisa deliberar em assembleia quando pagará esse provisionamento. Ele já está definido, fica aguardando apenas a data. Logo, ele não será cancelado, uma vez que já foi autorizado.

O que são Dividend Yield e Payout?

Outros conceitos importantíssimos que o investidor deve ter, não só para analisar os proventos recebidos, mas também estudar o que a empresa anda fazendo com o lucro são os de dividend yield e payout.

O Dividend Yield (DY) é calculado pelo valor bruto dos proventos dividido pelo preço atual das suas ações. Em outras palavras, o quanto em percentual aquela ação remunera o acionista em relação à sua cotação.

O payout indica qual porcentagem do lucro líquido apurado foi de fato distribuída. Ou seja, se a empresa apresenta 50% de payout, ela pagou aos acionistas metade do lucro gerado. A outra metade ela usará no crescimento da companhia ou demais projetos. Pode acontecer também de a empresa distribuir mais de 100% dos lucros ao final de um exercício. Isto significa que a distribuição engloba o lucro gerado mais uma porção do que a empresa tinha em caixa.

Cabe ao acionista identificar se a empresa está agindo sabiamente com suas distribuições. Empresas de crescimento tendem a reter uma parte maior dos lucros para investir na própria expansão. Já as marcas consolidadas ou grandes geradoras de caixa pagam mais dividendos. Podemos analisar se a companhia está distribuindo os lucros apenas para alegrar os acionistas ou se está condizente com seu momento.

O que são juros sobre o capital próprio (JCP)?

Agora, vamos entender o que são juros sobre capital próprio! Similar aos dividendos, os JCPs são também uma forma de remuneração das empresas para os seus acionistas.

Ele também representa uma forma de distribuição dos lucros da companhia. A diferença para o primeiro se dá pelo motivo de ser contabilmente diferente. Em outras palavras, nos lançamentos da contabilidade, os JCP entram como um despesa, logo, antes da apuração do lucro líquido.

Essa é uma manobra legal encontrada para que as empresas paguem menos imposto de renda, que incidem sobre os resultados finais. Ou seja, os JCP não recebem a tributação do imposto de renda como acontecem com o lucro líquido.

Caberá, então, ao acionista o custo de 15% sobre os juros sobre o capital próprio recebidos. Ao declarar os JCP na sua prestação de contas anual com a receita, o investidor deve informar quais foram os valores recebidos de cada companhia. Ainda assim, é vantagem, pois os dividendos são tributados em cerca de 25% das empresas. Logo, o custo do imposto para o acionista é menor que para a empresa.

Para fazer os seus cálculos deve-se avaliar vários documentos e demonstrativos. Eles são importantes para definir o lucro da empresa e os juros sobre capital próprio.

A seguir, veja alguns dos que devem ser considerados:

- Reserva de capital;

- ECF – Escrituração Contábil Fiscal;

- Balancetes contábeis;

- Livro Razões.

- Capital social;

- Reserva de lucros;

- Prejuízos acumulados;

- Ações em tesouraria.

De forma geral, essa forma de pagamento ajuda a empresa e os acionistas, porque isenta algumas questões fiscais e ainda rende valores interessantes.

Qual a diferença entre Dividendos e Juros sobre Capital Próprio (JCP)

A diferença entre dividendos e juros sobre capital próprio tem a ver com a postura adotada pela firma. Ambos se tratam de formas de distribuir para seus acionistas parte de seu lucro.

O primeiro termo refere-se a frações dos lucros líquidos que a empresa teve. Por isso, os tributos contidos nele já foram deduzidos antes do pagamento.

A segunda maneira trata-se como despesa no resultado da empresa. Então, é deduzido do lucro antes do desconto do IR fazendo com que as empresas paguem menos imposto. Esse

valor ocorre direto no depósito da quantia dada aos investidores, com taxa de 15%.

A importância de reinvestir os dividendos e JCP recebidos

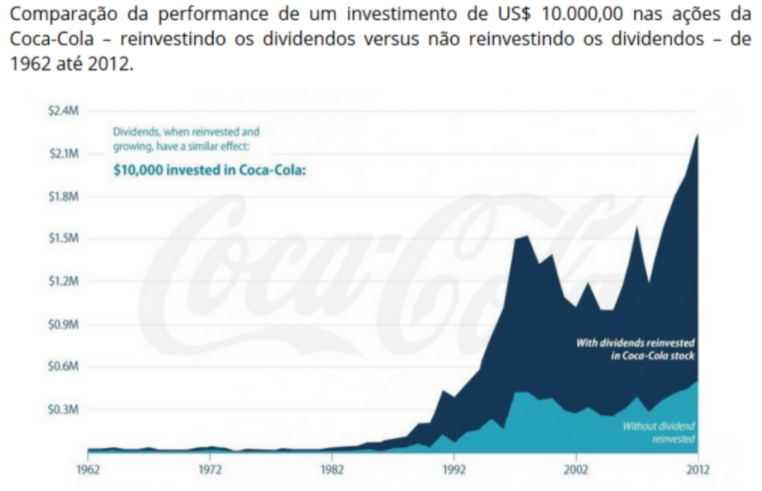

Quando o acionista está na fase de acumulação de capital, o ideal é que ele reinvista os proventos recebidos. Isso, essencialmente, por dois motivos: (1) os proventos são descontados da cotação das ações, como dissemos; e (2) potencializar os resultados dos juros compostos.

Confira os resultados feitos no estudo abaixo de ações da Coca-Cola reaplicando ou não os proventos recebidos. Perceba como os gráficos são discrepantes no longo prazo em termos de gerar retorno e riqueza ao investidor.

Vale a pena ter uma carteira de dividendos?

Bom, se o objetivo final no longo prazo é gerar renda passiva, por que não criar uma carteira focada nas melhores pagadoras de dividendos hoje?

O dividendo, como erroneamente se vê no mercado, não é exatamente o que remunera o acionista, pois, como dissemos, é descontado da cotação da empresa. Os proventos são, na verdade, consequência de uma geração de valor por parte da empresa. Ou seja, se é um negócio lucrativo ou não.

A empresa só pode, contabilmente, distribuir até o máximo do valor do lucro líquido que ela apurou. Por isso, dois dos principais fatores ao escolher empresas para uma carteira de ações são a lucratividade e a rentabilidade, além da governança.

Empresas existem para captar recursos, negociar produtos e/ou serviços e gerar lucros. Os lucros são gerados quando o resultado das vendas, subtraídas dos custos e da capitalização, é positivo. Empresas com fins lucrativos são máquinas de gerar dinheiro. Percebe que faz pouco sentido investir em empresas sem perspectivas futuras de lucros?

Então, os proventos são subprodutos dessa geração de valor de uma empresa, dada a sua eficiência em entregar produtos ou serviços valiosos para a sociedade.

Ao montar uma carteira focada apenas no dividendo, o investidor pode fechar os olhos para entender o que realmente está acontecendo para que aquele provento seja pago. Nem sempre uma empresa que gerou dividendos será uma empresa que vai continuar fazendo isso no futuro.

Por fim, devemos aprofundar a análise e realmente entender como gera valor para o acionista e para a sociedade. O ideal é criar uma composição na carteira entre ativos de dividendos e ativos de crescimento.

Para fechar esse tópico, recomendo esta análise do Fábio do Canal do Holder sobre o pagamento de dividendos como uma forma simplista de analisar uma empresa:

Dá para viver de dividendos?

Sim, é possível! Contudo, esse não deveria ser o foco principal do investidor iniciante, ou seja, aquele que está começando a acumular o seu patrimônio. Viver de dividendos e outros proventos gerados pelos investimentos deve ser o objetivo para o longo prazo, quando o portifólio de ativos estiver robusto e com o foco em manutenção e não em crescimento.

Portanto, querer viver de dividendos quando se está acumulando patrimônio pode privar o investidor da melhor estratégia para fazer o seu montante crescer. Quanto menos dividendos você recebe hoje, mais dividendos provavelmente receberá no futuro.

Mas e os proventos?

Proventos é o nome dado aos benefícios distribuídos aos acionistas pelas firmas. Então, trata-se de uma forma de recompensá-los por terem dado dinheiro ao negócio e pode-se fazer com dinheiro ou novas ações.

Surgiram devido a necessidade das instituições de obter recursos para ampliar ou melhorar suas operações. Assim, as organizações não precisam recorrer a empréstimos e financiamentos, gerando dívidas.

Quem compra ações de uma companhia se torna sócia dela, adquirindo uma fração do seu patrimônio líquido. Dessa maneira, os proventos conseguem reter os investidores e conquistar outros, o que garante que ela seja sempre capaz de crescer.

Quais são os tipos de proventos

Existem quatro formas de efetuar esse pagamento, sendo que os mais comuns citados ao longo do texto. Mas, os outros vão ser explicados a seguir:

Bonificações

São pagos em forma de ações e ocorrem quando as instituições querem incorporar parte de seu lucro. Assim, se tornam reservas de capital social e ampliam a oferta de títulos. As novas ações emitidas são distribuídas entre os acionistas com bonificações.

Essa estratégia aumenta o número de ações e diminui o valor de cada título de forma proporcional. Assim, com ela, os valores a receber por dividendos aumentam.

Há casos em que o bônus é pago em dinheiro, mas é pouco usual. Quando acontecem são distribuídas aos investidores como uma participação a mais na divisão de lucros.

Direitos de subscrição

Aqui os acionistas têm preferência para adquirir ações da empresa em caso de aumento de capital. A intenção é que ele preserve a sua proporção de ações. Porque como vimos, a ampliação de oferta de títulos pode se tornar negativa.

Os valores tendem a ser menores que os da ação no mercado. Mas caso o operador prefira, pode vender seu direito ao invés de usá-lo.

A importância dos proventos

Podemos afirmar que os proventos são o meio que as organizações vão beneficiar quem lhes deu capital. Por isso, são importantes áreas de estudo para quem quer entrar no mercado financeiro.

Esteja sempre atualizado sobre as empresas que oferecem as melhores taxas. Para que você possa aplicar seu dinheiro nas oportunidades mais rentáveis.

Como acompanhar a agenda de proventos?

Onde você pode acompanhar os proventos que você tem a receber? Para fazer isso, você deve logar no Canal Eletrônico do Investidor e, em seguida, ir no menu Proventos. Na descrição, é possível visualizar os valores destinados e em qual data está prevista a sua remuneração. Abaixo, vemos um exemplo do demonstrativo:

Agenda de dividendos: quais são as melhores?

Em alguns portais, você pode acompanhar os agendamentos já confirmados para a distribuição de dividendos. São eles:

Comunicados aos acionistas

Ao definir em assembleia pela distribuição de proventos, as empresas comunicam ao mercado e aos acionistas quanto e quando será realizado o pagamento. Por fim, veja abaixo um exemplo de comunicado aos acionistas da Ambev:

Quais as maiores pagadores de dividendos do Brasil

Entre as empresas que integram o Ibovespa algumas são consideradas as melhores pagadoras. Portanto, veja quais as mais indicadas para investir:

1 – Taesa (TAEE11)

A organização de transmissão de energia elétrica é a primeira do ranking. Seu DY rende cerca de 9,58% e no final de 2020 apresentou um lucro de R$631,9 milhões, crescendo 76,6% que o anterior.

2 – BB Seguridade (BBSE3)

Tem um dividend yield de aproximadamente 9,33%, nesse ano lançou alguns produtos novos para aumentar seus lucros. Com aplicação dessa estratégia, seus resultados em 2021 devem ser maiores que no ano anterior.

3 – Telefônica Brasil (VIVT3)

Em 2020, seus dividendos renderam cerca de 9,08%. Uma quantia que só é possível porque ela possui 40% da receita total de rede móvel. A empresa anunciou que para 2021 pagará R$1,4 bilhões em dividendos.

4 – Cyrela (CYRE3)

Estima-se seu DY em 6,26%, mas promete crescer neste ano, porque em dezembro passado pagou R$600 milhões em dividendos. Além disso, internamente tem adotado medidas positivas para ampliar seus ganhos.

5 – Santander (SANB11)

Ao longo de 2020 pagou dividend yield de 6,09% aos seus acionistas. Já em 2021 tem tentado ampliar o valor em cada trimestre. Portanto, vem se destacando cada vez mais no mercado.