O índice Ibovespa é o termômetro oficial da bolsa de valores e o único citado no noticiário econômico da televisão ao lado das notícias sobre o humor do mercado e da variação do dólar. Mas, para o pequeno investidor, ele realmente significa e serve para algo?

SAIBA MAIS:

– Quais ações compõem o índice Ibovespa?

– Índice IFIX: o que é e qual é a composição da carteira?

O IBov, como também é conhecido, é a carteira teórica ideal com as ações mais negociadas da bolsa nacional. Porém, tem algumas falhas na sua elaboração, o que torna o índice muito concentrada, como poderemos ver no decorrer do artigo.

O rebalanceamento do índice é feito a cada quadrimestre, sempre nos meses de janeiro, maio e setembro. Nessa ocasião, a B3 pode retirar ou incluir ações no Ibovespa. As atualizações mais frequentes o deixaram rondando sempre os 70 ativos. Trata-se de um dos índices mais antigos da renda variável brasileira, uma vez que existe desde 1969. Vamos dar uma olhada no seu desempenho histórico nos últimos 25 anos (medido por pontos):

Por que ignorar a oscilação do Ibovespa?

Não há dúvidas que o Ibovespa é o índice mais conhecido e mais falado do mercado. Vamos agora compreender alguns motivos pelos quais o pequeno investidor não deveria perder tanto tempo esquentando a cabeça com a direção do indicador.

1. A concentração é alta

Cada papel ocupa um certo peso no índice e, quando somados, totalizam 100%. Ao analisarmos a composição da carteira do Ibovespa, de cara, vamos notar algo preocupante. Apenas 6 empresas (B3, Bradesco, Itaú/Itaú SA, Petrobras e Vale) respondem por 45,73% da oscilação do Ibovespa. A Vale sozinha tem 12,8% de peso no índice atual. Se incluirmos a Ambev (3,1%) e/ou a Magazine Luiza (2,99%), esse número encosta nos 50% com tranquilidade.

É claro que a B3 tem a sua própria metodologia para atribuir o risco e a proporção dos ativos no Ibov. Todavia, ainda assim, é relevantemente elevada a concentração do índice. A maioria dos ativos tem menos de 1% de contribuição na composição do índice e o menor é a Iguatemi com 0,16%.

Ou seja, quando você ouvir no jornal que a bolsa teve um movimento de alta ou baixa, pode esperar que alguma dessas companhias influenciou fortemente o desempenho índice no dia. É muito pouco confiável traçar um perfil de todo o mercado se guiando por um índice em que um décimo da carteira responda por quase metade variação da cotação média.

Quando falamos na movimentação e no humor do mercado, a variação do Ibovespa nos dá a falsa sensação de que se observa muitas empresas. No entanto, na verdade, estamos mesmo acompanhado é, na maioria das vezes, a variação das top 10.

Sempre mencionei a importância da diversificação na elaboração de uma carteira de ações vencedora e isso inclui atribuir o risco aos ativos que a compõem. Para o pequeno investidor, na minha visão, faz mais sentido que suas ações tenham peso similar no portfólio e evite discrepâncias como estas.

Dito isso, é bem provável que, com a diversificação bem realizada, sua carteira se movimente de modo independente do principal índice da bolsa brasileira. Não em sentido contrário, como Random Picking mostrou, é bem provável que acompanhe as oscilações do benchmarking, sobretudo se você tem ações do IBov na sua carteira.

Entretanto, uma vez que o investidor diversifica para além das ações da carteira do índice Ibovespa, ele perde um pouco de sua função como referência.

2. Falsa impressão sobre o empresariado brasileiro

Recentemente, ao conversar com um amigo, ele se mostrou animado e me disse que a economia e as empresas estavam se recuperando, pois a bolsa estava subindo novamente. Claro, que ele usava as notícias sobre Ibovespa como métrica para essa conclusão.

Esse tipo de afirmação me deixou um pouco preocupado. Primeiro, pela concentração que mencionei no tópico anterior. Não podemos falar de toda a economia usando apenas um único índice, sobretudo um muito concentrado em poucas empresas.

Atualmente, o Brasil tem cerca de 18,5 milhões de empresas, das quais apenas cerca de 350 estão listadas na bolsa de valores. Isto é, uma parcela ínfima dos CNPJs tem capital aberto no país.

Então, é preciso ter um certo cuidado quando usarmos o Ibovespa como medidor de recuperação econômica, uma vez que ele está bem longe de servir para isso. Há outras formas de acompanhar o desempenho macroeconômico como o resultado do PIB e índices setoriais, tais como a produção da indústria, volume de vendas no comércio, crescimento do setor de serviços, entre outros.

Portanto, não é incomum ver o pequeno investidor leigo usar o índice Ibovespa como métrica para determinar se as empresas brasileiras estão em um bom ou mau momento.

3. Um festival de manchetes que iludem o investidor

Além do mais, vez ou outra, surgirão manchetes em portais, revistas e redes sociais argumentando que é o “momento certo de investir na bolsa” ou que é “a hora de sair da bolsa”. Em muitas ocasiões, esse tipo de abordagem também colocará o Ibovespa como o farol a ser seguido.

Contudo, as reportagens normalmente focam em um recorte de curto ou curtíssimo prazo, tendo em vista o desempenho recente do mercado. Na pandemia do novo coronavírus, pudemos observar isso novamente. Por outro lado, se o pequeno investidor focasse no longo prazo, perceberia que mesmo o Ibovespa tem um retorno positivo, superando as grandes crises como a de 2008 (dê uma nova olhada no primeiro gráfico do texto).

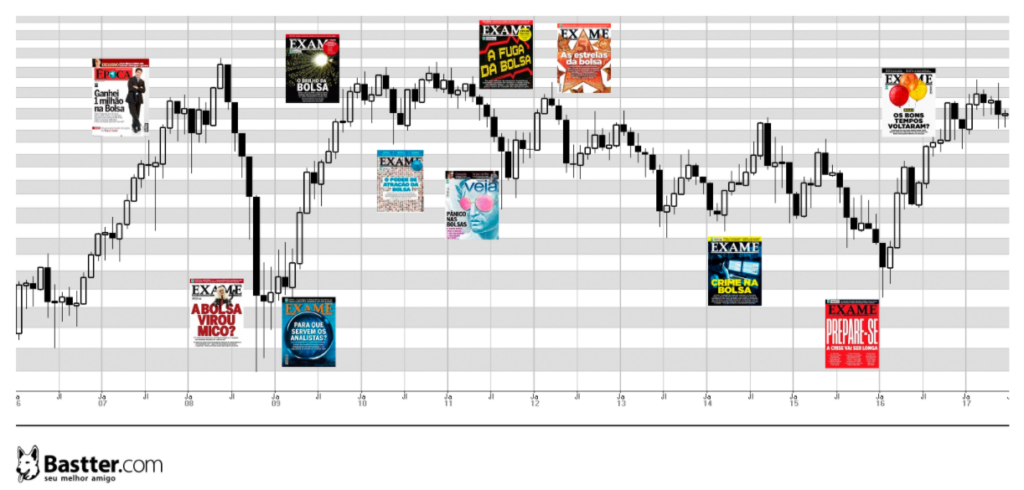

Sempre gosto de apresentar esse levantamento do Bastter das capas de revista que acompanham as volatilidades do curto prazo. Chega a ser engraçado o quanto isso pode influenciar o investidor iniciante, mas que, em períodos estendidos, não faz o menor sentido. Mais uma vez, foque nos fundamentos e esqueça as notícias!

4. Ações podem subir ou cair sem dar a mínima para o Ibov

Outra mania que pode ser bastante comum ao investidor iniciante é pensar que todos os papeis vão se comportar de modo semelhante ao índice, nas subidas e nas quedas.

Todavia, a prática vai nos mostrar que, mesmo que a ação faça parte do Ibovespa, ela pode subir, cair ou ficar de lado sem dar a mínima para a maneira como o índice está se comportando. As cotações das ações da Magazine Luiza (subida), Cielo (queda) e Ambev (lateralizada) ao longo dos últimos anos são bons exemplos que seu comportamento não tem a menor correlação com o desempenho do Ibov.

Desta maneira, o investidor ganha muito mais estudando e observando os fundamentos das empresas do que o comportamento do índice. Uma vez que o Ibovespa representa um desempenho médio, algumas poucas companhias podem estar forçando essa média em uma determinada direção.

O valor das cotações, no longo prazo, tendem a seguir os fundamentos e não o humor do mercado porcamente mensurado pelo Ibovespa. Sempre que escolher um papel para investir, faça o comparativo no longo prazo e garanto que tirará bons insights sobre o desempenho dos papeis independentemente da sua participação no índice.

Tome, por exemplo, o comparativo das ações da Hypera Pharma (HYPE3) contra o Ibovespa na última década. A ação, que tem hoje um peso de 0,77% no índice teve um retorno acumulado em cotação de 411%, frente os 63,4% do Ibov. Somado a isso, presenciou grandes momentos de queda e lateralização. O investidor de longo prazo que foca no gráfico ao invés dos fundamentos, provavelmente descartou uma boa possibilidade de investimento.

5. Você pode observar índices setoriais e de governança

Por fim, é importante dizer aqui que não estamos falando que o Ibovespa não serve para nada. Como mencionamos, é um importante termômetro do mercado, que deve ser levado em consideração, mas não isoladamente ou de forma soberana como um indicador perfeito.

Dado que ele tem falhas, o pequeno investidor deve também observar outros índices da bolsa de valores, índices do setor que a empresa está, dados de vendas e preferências dos consumidores, tendências de vendas para o futuro etc.

Uma boa forma de começar isso é analisar também outros índices da bolsa de valores, como os índices setoriais e os índices de governança e sustentabilidade. Logo mais, no decorrer do artigo, os apresentaremos para você. Mas antes, vamos fazer uma rápida comparação do Ibovespa com outros índices da B3.

Comparação do Ibovespa com outros índices da bolsa de valores

A seguir, vamos traçar o comparativo com alguns outros índices estabelecidos pela B3 para medir o desempenho do mercado que vão além do Ibovespa.

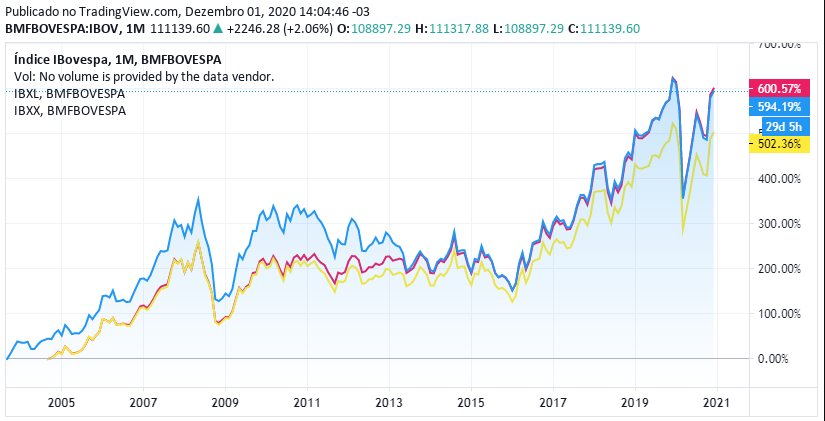

Ibovespa x IBrX-100 x IBrX-50

O Índice Brasil 100 (IBrX 100) – código IBXX – foi criado com o intuito de estabelecer um medidor para as cotações médias dos 100 ativos de maior negociabilidade e rentabilidade da bolsa de valores. Já o Índice Brasil 50 (IBrX 50) – código IBXL -, por sua vez, tem a mesma função, mas foca em apenas 50 empresas.

➡️ Composição da carteira do IBrX 100

➡️ Composição da carteira do IBrX 50

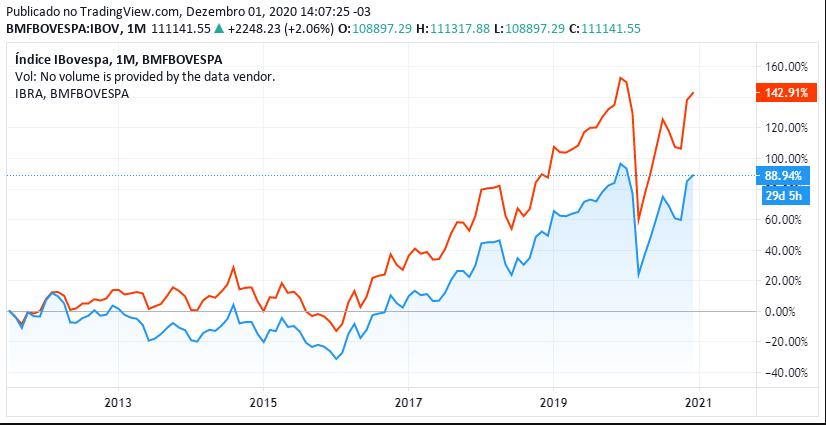

IBovespa x Índice Brasil Amplo (IBrA)

Aposto que você leu Ibra e pensou em Zlatan Ibrahimović, não é mesmo? Piadas à parte, o Índice Brasil Amplo BM&FBOVESPA (IBrA) – código IBRA – mensura a variação média das cotações das ações negociadas “no mercado a vista (lote-padrão) da B3 que atendam a critérios mínimos de liquidez e presença em pregão, de forma a oferecer uma visão ampla do mercado acionário” (Fonte: B3).

➡️ Composição da carteira do IBrA

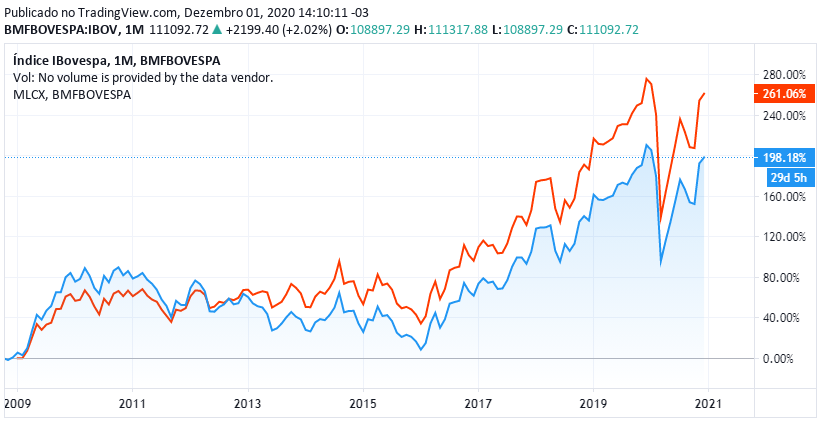

Ibovespa x Mid-Large Cap (MLCX)

O Índice MidLarge Cap (MLCX B3) – código MLCX – foca em estabelecer uma carteira teórica com as empresas com a maior capitalização da bolsa de valores. Em outras palavras, as companhias com maior valor de mercado.

➡️ Composição da carteira do MLCX

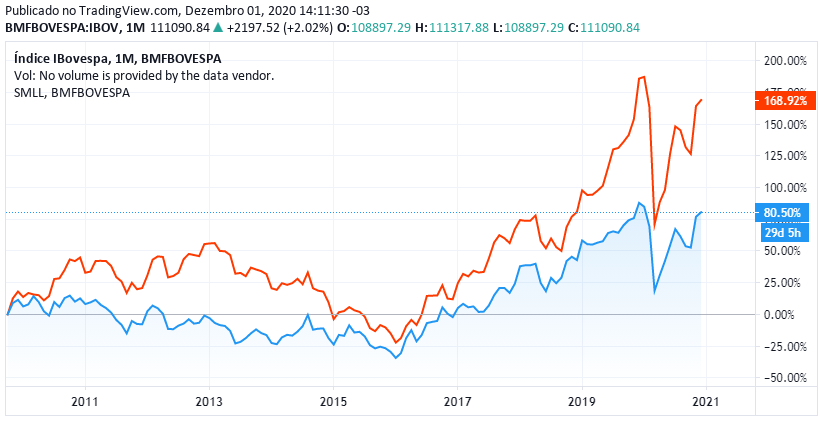

Ibovespa x Índice Small Cap (SMLL)

O Índice Small Cap – código SMLL -, ao contrário do anterior, é uma carteira hipotética das empresas com a menor capitalização.

➡️ Composição da carteira do SMLL

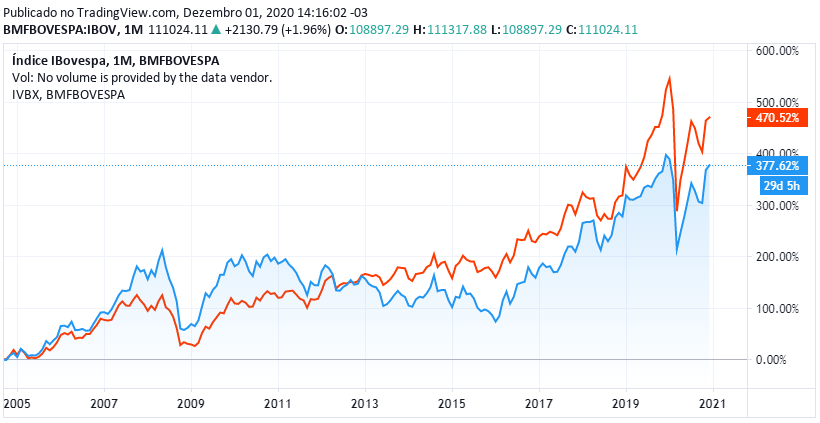

Ibovespa x Índice Valor BM&F Bovespa (IVBX-2)

No Índice Valor BM&FBOVESPA (IVBX 2) – código IVBX – estão agrupadas os ativos “emitidos por empresas bem conceituadas pelos investidores. Fazem parte do índice as empresas classificadas a partir da 11ª posição, tanto em termos de valor de mercado como de liquidez de suas ações” (Fonte: B3).

➡️ Composição da carteira do IVBX

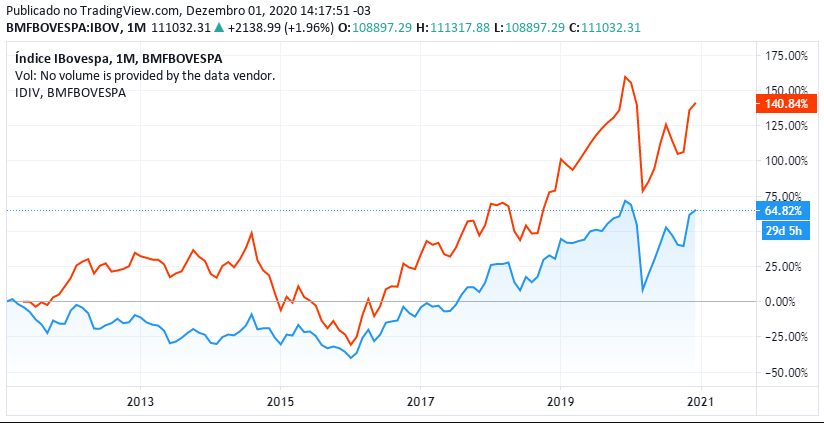

Ibovespa x Índice de Dividendos (IDIV)

O Índice Dividendos BM&FBOVESPA – código IDIV – é um indicador para acompanhar o desempenho médio das cotações dos ativos que mais remuneram os seus acionistas, seja por pagamentos de dividendos ou juros sobre o capital próprio (JCP).

➡️ Composição da carteira do IDIV

Outros índices importantes da bolsa de valores

Índices de Governança

Abaixo, vamos conhecer alguns índices estabelecidos pela B3 como forma de classificar as carteiras teóricas de acordo com critérios de governança corporativa.

1. Índice de Ações com Governança Corporativa Diferenciada (IGC)

O Índice de Ações com Governança Corporativa Diferenciada (IGC) – código IGCX – representa uma carteira teórica elaborada seguindo como critério ser um indicador do desempenho médio das cotações dos ativos de companhias listadas nos segmentos de listagem do Novo Mercado ou nos níveis 1 ou 2 da bolsa de valores.

➡️ Composição da carteira do IGCX

2. Índice de Governança Corporativa Trade (IGCT B3)

O Índice de Governança Corporativa Trade (IGCT B3) – código IGCT – visa ser o termômetro da oscilação média das cotações de empresas do IGC, mas segmentadas por critérios de liquidez de suas ações, que deve ser alta.

➡️ Composição da carteira do IGCT

3. Índice de Governança Corporativa – Novo Mercado (IGC-NM)

O Índice de Governança Corporativa – Novo Mercado (IGC-NM) – código IGNM – é uma carteira teórica de ativos que acompanha o desempenho médio das cotações de empresas listadas no Novo Mercado.

➡️ Composição da carteira do IGNM

4. Índice de Ações com Tag Along Diferenciado (ITAG B3)

O Índice de Ações com Tag Along Diferenciado (ITAG B3) – código ITAG – visa ser uma carteira teórica de ativos que mede a variação média das cotações que possuem melhore condições de tag along, ou seja, alienação em caso de troca de controle.

➡️ Composição da carteira do ITAG

Índices relativos a setores

Em seguida, vamos apresentar alguns dos índices também definidos pela B3 como forma de serem carteiras teóricas de setores específicos de empresas listadas na bolsa.

5. Índice de Energia Elétrica (IEE)

O Índice de Energia Elétrica (IEE) – código IEEX – também tem a função de ser uma carteira teórica de ativos para medir o desempenho médio das cotações dos ativos mais negociados e mais representativos do setor de energia elétrica.

➡️ Composição da carteira do IEEX

6. Índice de Consumo (ICON B3)

O Índice de Consumo (ICON B3) – código ICON – foi criado para ser uma carteira teórica que mede a variação média das cotações dos ativos mais negociados e mais representativos dos setores de saúde, consumo cíclico e consumo não-cíclico.

➡️ Composição da carteira do ICON

7. Índice do Setor Industrial (INDX B3)

O Índice do Setor Industrial (INDX B3) – código INDX – é um indicador criado em convênio com a FIESP para medir o desempenho médio das cotações das companhias com mais representatividade do setor industrial. Ou seja, possui empresas mais relevantes da indústria listadas na bolsa.

➡️ Composição da carteira do INDX

8. Índice BM&FBOVESPA Financeiro (IFNC)

O Índice BM&FBOVESPA Financeiro – código IFNC – existe como forma de ser uma carteira teórica de ativos mais representativos e negociados dos setores financeiros, serviços financeiros diveros, ações de bancos, previdência e seguros.

➡️ Composição da carteira do IFNC

9. Índice Utilidade Pública BM&FBOVESPA (UTIL B3)

O Índice Utilidade Pública – código UTIL – nada mais é do que uma carteira teórica composta pelas ações mais significantes e nagociadas do setor de utilidade pública (gás, energia elétrica, água e saneamento).

➡️ Composição da carteira do UTIL

10. Índice Imobiliário (IMOB B3)

O Índice Imobiliário – código IMOB – compõe uma carteira hipotética para acompanhar o desempenho das cotações dos setores relacionados à exploração da atividade e mercado imobiliário e construção civil.

➡️ Composição da carteira do IMOB

11. Índice Geral do Mercado Imobiliário – Comercial (IGMI-C B3)

O Índice Geral do Mercado Imobiliário – código IGMI-C – foi estabelecido em 2011 como uma parceria com o Instituto Brasileiro de Economia (Ibre/FGV). Ele visa estabelecer a rentabilidade do setor imobiliário brasileiro em imóveis comerciais.

➡️ Demais informações sobre o IGMI-C

12. Índice de Materiais Básicos BM&FBOVESPA (IMAT B3)

O Índice de Materiais Básicos – código IMAT – nasceu como uma carteira teórica de ações de setores de materiais básicos, tais como CSN, Klabin, Vale, Gerdau. Portanto, está muito ligado a commodities como minério de ferro, celulose etc.

➡️ Composição da carteira do IMAT

13. Índice de BDRs Não Patrocinados-GLOBAL (BDRX B3)

O Índice de BDRs Não Patrocinados-GLOBAL – código BDRX – é uma carteira teórica de BDRs não-patrocinados em negociação diária na bolsa de valores. Recentemente, a B3 flexibilizou algumas regras para investimentos em BDR.

➡️ Composição da carteira do BDRX

Índices atrelados à fatores de sustentabilidade

Na sequência, vamos listar alguns índices que têm a função de agrupar ativos de empresas que valorizam questões globais e sociais de sustentabilidade, tanto na produção quanto na comercialização de seus produtos e serviços.

14. Índice de Sustentabilidade Empresarial (ISE B3)

O Índice de Sustentabilidade Empresarial – código ISEE – é o 4º índice de sustentabilidade criado no mundo, no ano de 2005. Este indicador engloba e apoia os investidores a escolher aplicações em empresas que adotam práticas ESG (sustentabilidade ambiental, social e governança corporativa). Normalmente, as empresas comemoram o fato de pertencerem a esse grupo. Veja abaixo um comunicado da Itaú SA (ITSA3) aos seus acionistas.

➡️ Composição da carteira do ISEE

15. Índice Carbono Eficiente (ICO2 B3)

O Índice Carbono Eficiente – código ICO2 – existe desde 2010 em linha com as discussões sobre mudanças e impactos climáticos no Brasil. Esse indicador visa ser uma carteira teórica que valoriza na sua composição empresas comprometidas com a transparência de suas emissões de CO2.

➡️ Composição da carteira do ICO2

Índices em parceria S&P DowJones

Por fim, estão os índices criados em parceria com a S&P/Down Jones. São eles:

- Smart Betas

- Brasil ESG

- SmallCap Select

- Beta Elevado

- Baixa Volatilidade Altos Dividendos

- De Commodities

- Empresas Privadas

- De Futuros

- De Renda Fixa

➡️ Clique aqui e saiba mais sobre os índices em parceria S&P DowJones